晶圆代工“双雄”最新财报出炉-yb体育app官网

来源:全球半导体观察 原作者:轻语

昨日(3月28日),晶圆代工双雄齐发最新财报。

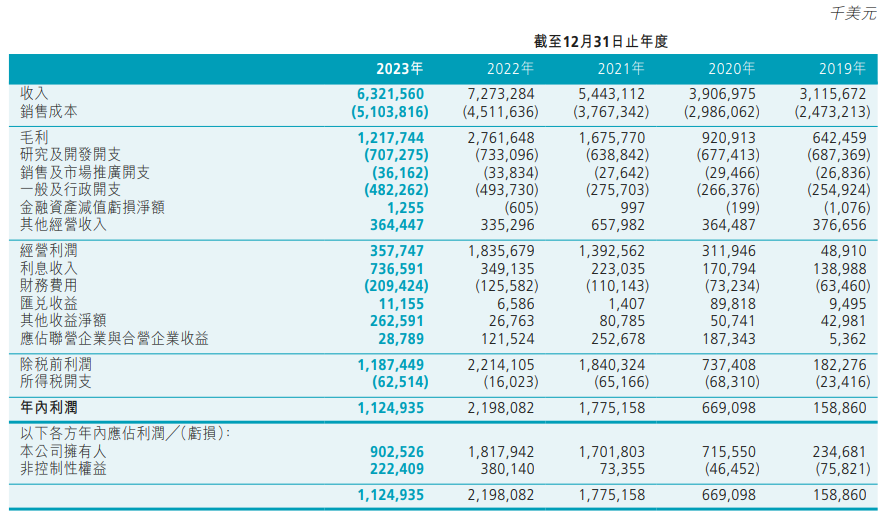

中芯国际营收63.2亿美元

预计今年销售收入呈中个位数增长

中芯国际公告显示,公司2023年全年收入由2022年的72.73亿美元减少13.1%至2023年的63.22亿美元,归属于上市公司股东的净利润由2022年的18.18亿美元减少50.4%至2023年的9.03亿美元,毛利率由2022年的38%减少至2023年的19.3%。年平均产能利用率为75%,基本符合年初指引。

图片来源:中芯国际公告截图

值得一提的是,中芯国际2023年每季度收入呈现递增趋势。其中,2023年最新第四季财报资料,该季营收较前一季成长3.6%,来到16.78亿美元。

从分布地区上看,中国区收入同比增长80%,美国区16%,欧亚区4%。从应用分类上看,中芯国际2023年电脑和平板占比为26.7%,较2022年同期的17.5%有大幅增加,其余智能手机、消费电子、互联与可穿戴、工业与汽车占比均略有下滑。按尺寸分类看,8英寸晶圆从2022年33%减少至2023年26%,12英寸晶圆由2022年的67%增长至2023年74%。

.png)

图片来源:中芯国际公告截图

截至2023年末,产能方面,中芯国际折合8英寸月产能达到80.6万片,已付运晶圆达586.67万片;研发投入方面,公司研发投入合计7.73亿美元,研究及开发开支本年为707.3百万美元,2022年为733.1百万美元。2023年销售及市场推广开支为36.2百万美元,2022年为33.8百万美元。

库存方面,晶圆生产量607.4万片,同比减少19.1%,销售量为586.67万片,同比减少17.4%,库存量为72.4万片,同比增长40.1,中芯国际称,库存量增长的原因主要是生产备货。

中芯国际表示,2023年度销售收入下滑主要是由于本年晶圆销售数量减少所致。销售晶圆的数量(8英寸晶圆约当量)由2022年的7098千片减少17.4%至本年的5867千片。平均售价(销售晶圆收入除以总销售晶圆数量)本年为988美元,2022年为949美元。

针对2023年营收情况,中芯国际表示,2023年受全球经济疲软、市场需求不振等因素影响,半导体行业周期下行。2023年下半年,终端市场的需求呈一定复苏迹象,但整体供应链库存处于高位,终端产品销售状况处于调整阶段,库存消化仍为2023年半导体行业主旋律。中长期看,全球半导体行业兼具周期性和成长性,短期的供需失衡不会影响行业的中长期向好。

中芯国际进一步表示,伴随着家居、教育、科研、商业、工业、交通、医疗等各领域应用设备智能化需求的上升趋势,市场活力逐渐恢复,终端市场规模获得持续改善,产业链各个环节有望逐级回暖。晶圆代工作为产业链前端的关键行业,产能利用率有望逐步恢复,实现持续稳健的中长期成长。

资料显示,中芯国际是世界领先的集成电路晶圆代工企业之一,也是中国大陆集成电路制造业领导者,拥有领先的工艺制造能力、产能优势、服务配套,向全球客户提供8英寸和12英寸晶圆代工与技术服务。除集成电路晶圆代工外,集团亦致力于打造平台式的生态服务模式,为客户提供设计服务与ip支持、光掩模制造等一站式配套服务,并促进集成电路产业链的上下游协同,与产业链中各环节的yb体育app官方下载的合作伙伴一同为客户提供全方位的集成电路yb体育app官方下载的解决方案。

根据trendforce集邦咨询3月12日研究显示,2023年第四季全球前十大晶圆代工市场中,中芯国际(smic)以5.2%的市占率位居全球第5位,在中国大陆企业中排名第一。

在研项目情况,2023年,中芯国际28纳米超低功耗平台项目、40纳米嵌入式存储工艺汽车平台项目、4x纳米norflash工艺平台项目、55纳米高压显示驱动汽车工艺平台项目等项目已完成研发,进入小批量试产。中芯国际计划在2024年继续发展近几年来已宣布的12英寸工厂和产能建设计划,预计资本支出与2023年相较大致持平。

此外,展望2024年q1,中芯国际预计q1营收将较2023年第四季持平到成长2%,毛利率预计在9%到11%之间。并预计2024年营收增幅不低于可比同业的平均值,同比中个位数成长。

华虹半导体营收162.32亿元

功率器件业务保持双位数增长

根据华虹半导体业绩报告,2023年度公司营业收入为162.32亿元,较2022年167.86亿元下降3.3%;归母净利润19.36亿元,较2022年30.09亿元,下降35.64%。

.png)

图片来源:华虹半导体公告截图

按终端市场来看,工业和汽车电子收入占比29.5%,保持双位数增长,消费电子收入占比为56.6%;;通信收入占比为11.2%;计算收入为2.7%。按地区来看,中国大陆及香港营收占比为77.63%,较2022年73.1%同比增长2.56%;北美区占比8.94%,同比下降28.64%;亚洲其他区域6.52,欧洲区5.9%,日本区1.01%。

按技术类型来看,功率器件业务收入占比为39.4%,保持着双位数增长;嵌入式非易失性存储器业务收入占比为30.8%;模拟与电源管理业务收入占比为15.7%;逻辑与射频业务收入占比为8.9%;独立式非易失性存储器业务收入占比5.1%;其他业务收入占比0.1%。其中,非易失性存储器相关的技术平台依然是华虹半导体2023年主要营收来源之一,嵌入式非易失性存储器主要包括智能卡芯片和微控制器两大类芯片应用。

.png)

图片来源:华虹半导体公告截图

按工艺节点来看,55nm 及65nm节点营收20.59亿元,占比12.79%,同比下降12.91%;90nm 及 95nm节点营收27.16亿元,占比16.87%,同比下降20.16%;0.11μm 及 0.13μm节点营收28.51亿元,占比17.72%,同比下降1.2%;0.15μm 及 0.18μm节点营收10.37亿元,占比6.44%,同比下降25.67%;0.25μm节点营收1.71亿元,占比1.06%,同比增长69.08%;大于0.35μm节点营收72.61亿元,占比45.12%,同比增长11.39%。

.png)

图片来源:华虹半导体公告截图

研发投入方面,2023年研发费用2.07亿美元,同比增长28.3%。产能方面,截至 2023 年底,公司折合八英寸月产能扩充至 39.1 万片,全年付运晶圆达到 410.3 万片。其中,2023年华虹半导体8英寸晶圆月产能合计17.8万片/月,与2022年持平;华虹七厂(12英寸晶圆产能)9.45万片/月,同比增加3万片/月。据悉,华虹无锡ic 工艺节点覆盖 90~65/55 纳米,是全球领先的 12 英寸特色工艺生产线,也是全球第一条 12 英寸功率器件代工生产线。

资料显示,华虹半导体是全球领先的特色工艺晶圆代工企业,也是行业内特色工艺平台覆盖最全面的晶圆代 工企业,主要聚焦于嵌入式非易失性存储器、独立式非易失性存储器、功率器件(power discrete)、模拟(analog)和电源管理、 及逻辑(logic)与射频等差异化技术。根据trendforce集邦咨询3月12日研究显示,2023年第四季全球前十大晶圆代工市场中,华虹集团(huahong group)以2%的市占率位居全球第6位,在中国大陆企业中排名第二。

目前,华虹半导体12 英寸 90nm 与 65nm bcd 均已量产。12英寸产能建设方面,2023年6月30日,华虹半导体开始无锡二期12英寸特色工艺生产线的建设,覆盖65/55-40nm,月产能8.3万片,标志着华虹半导体将特色工艺向更先进节点推进。截至2023年12月24日,无锡二期12英寸生产线主厂房钢屋架已吊装完成,预计将于2024年底投产。

项目情况方面,华虹半导体40nm eflash完成工艺通线,器件参数符规范,先导产品完成原型流片,功能验证完成80%;新一代独立式闪存( 4x etox nor flash)已完成工艺和 cell 研发,开始新产品导入,目前数颗产品小批量投入;90纳米bcd 40v 以下产品已规模量产,新一代优化平台 g3完成调试,开始 pdk 准备;新一代功率器件650v平台完成可靠性评估并定型,客户开始风险量产及更大电流产品拓展工作,同时启动了1200v 平台开发工作。

受ai相关需求驱动

预计今年晶圆代工产业年增12%

2023年,全球宏观经济仍处于下行周期。半导体周期与全球经济周期具有较高的相关性,智能手机和个人电脑等需求减弱,半导体行业经历结构性供需调整。全球半导体库存的消耗速度整体慢于各产业环节的生产和采购速度,芯片库存仍处于高位。2023年下半年,伴随手机、穿戴类设备、个人电脑、智能应用等新品发佈,以及宏观经济回暖预期,行业逐步显现复苏迹象。

中芯国际表示,半导体产业面对的下游行业范围较广,各细分应用领域的复苏周期存在一定的差异。从产品大类来看,存储芯片是2023年半导体市场下行的主要领域,而逻辑、模拟、光电、传感、分立器件领域的需求下降幅度相对有限。伴随一些先导产业对智能化和自动化应用的推广,一些细分领域的需求不降反升,成为晶圆代工企业逆势增长的机遇。

从存储芯片领域看,自去年下半年起,随着供应商减产策略有效进行,下游部分需求拉升,存储芯片价格开始上扬。不过今年第二季存储芯片价格趋势走向不一,据trendforce集邦咨询最新预估,nand flash合约价将强势上涨约13~18%;而dram则合约价季涨幅将收敛至3~8%。

从晶圆代工产业营收来看,据trendforce集邦咨询最新研究指出,2023年受供应链库存高企、全球经济疲弱,以及市场复苏缓慢影响,晶圆代工产业处于下行周期,前十大晶圆代工营收年减约13.6%,来到1,115.4亿美元。

展望2024年,trendforce集邦咨询表示,在ai相关需求的带动下,前十大晶圆代工营收预估有机会年增12%,达1,252.4亿美元,而台积电受惠于先进制程订单稳健,年增率将大幅优于产业平均。

封面图片来源:拍信网

微信公众平台

微信公众平台